Блог | Как привлекать инвестиции для действующих бизнесов и идей. Пошаговая инструкция для предпринимателей

Виртуальный мемориал погибших борцов за украинскую независимость: почтите Героев минутой вашего внимания!

Привлечение капитала для роста бизнеса – одна из самых резонансных тем среди предпринимателей сегодня. Традиционно компании в основном полагались на собственные средства и кредиты. Но рынок изменился, и теперь у нас есть новые крутые инструменты для развития.

Взгляните на гигантов вроде Apple, Microsoft, Amazon или Facebook. Когда-то они были просто идеями в "гаражах". А сегодня? Они правят миром технологий!

Эти истории успеха показывают, как новые подходы к финансированию могут превратить мечту в глобальный бизнес. Теперь у каждого предпринимателя есть шанс повторить этот путь, используя современные возможности привлечения капитала.

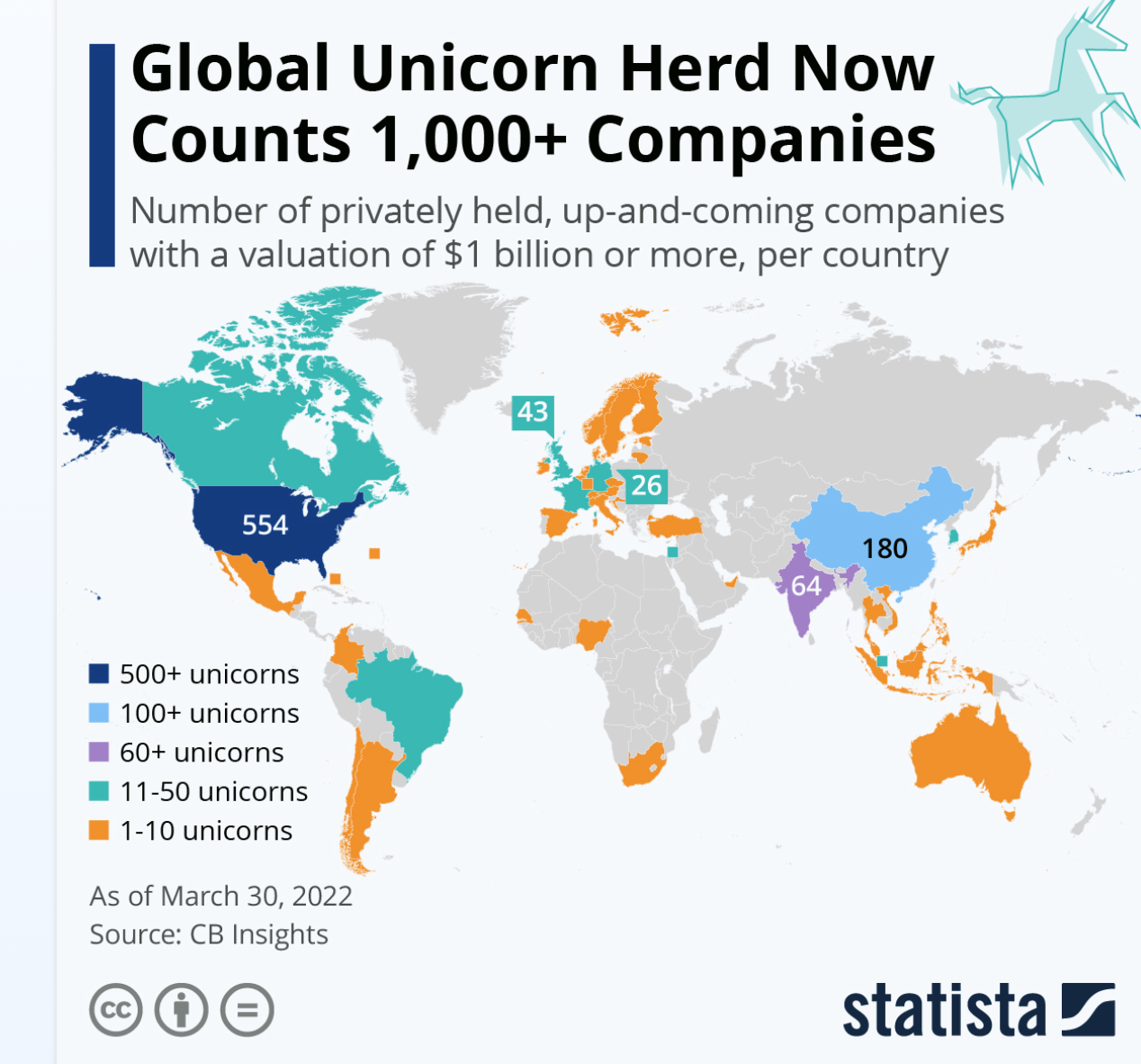

Для проектов с потенциалом быстрого масштабирования (особенно инновационных) сформировалась целая экосистема фандрейзинга. Она включает профессиональные сообщества, инкубаторы, акселераторы, частных инвесторов и венчурные фонды, помогающие проекту постепенно расти от одного инвестиционного раунда к другому.

С начала 2000-х мы видели, как интернет, IT и компьютеры ускоряли рыночные циклы. Теперь AI становится настоящим прорывом, который изменит большинство существующих бизнесов. Для предпринимателей инвестиционная грамотность становится ключевым навыком, чтобы не отстать от рынка.

Даже если бизнес масштабируется с помощью франчайзинга, понимание инвестиционных инструментов и культуры общения с инвесторами и партнерами принесет пользу. Ведь во франчайзинге тоже всегда есть что-то новое, отвечающее на незакрытые потребности покупателей.

Шаг 1. Фандрейзинг-аудит: оцениваем потенциал бизнеса/проекта/идеи

Частая ошибка – недооценка или переоценка своего проекта. Чтобы избежать этого, нужно на время отвлечься от операционки, взглянуть на ситуацию со стороны и провести небольшое исследование "Где мы сейчас?", включающее анализ рынка, конкурентов и опрос экспертов. Помните, любой инвестор обязательно спросит о конкурентной среде – это ключевая часть бизнес-плана и презентации проекта (питч-дека).

1. Анализ рынка.

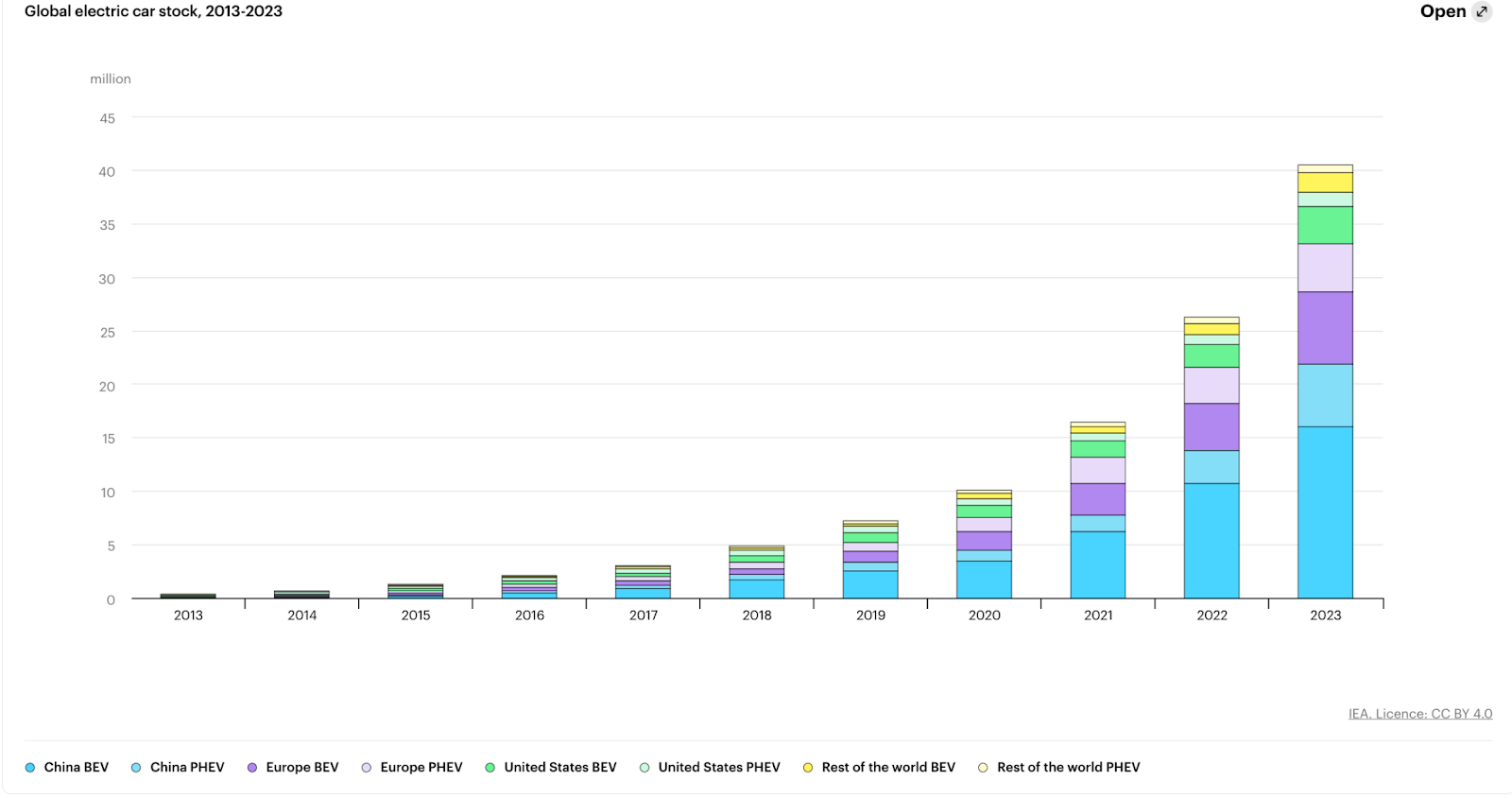

Чтобы оценить рыночный потенциал, найдите статистику по вашей отрасли. Обратите внимание на общий объем рынка и прогноз среднегодового темпа роста(CAGR).

Пример. Ожидаемый доход от продажи электромобилей в мире – $623 млрд, с прогнозируемым ростом 9.8% в год. Для сравнения, рынок коммерческих дронов растет на 7-27% ежегодно. Если среднегодовой темп роста вашего рынка выше инфляции, и чем выше, тем лучше – это благоприятный индикатор для развития бизнеса.

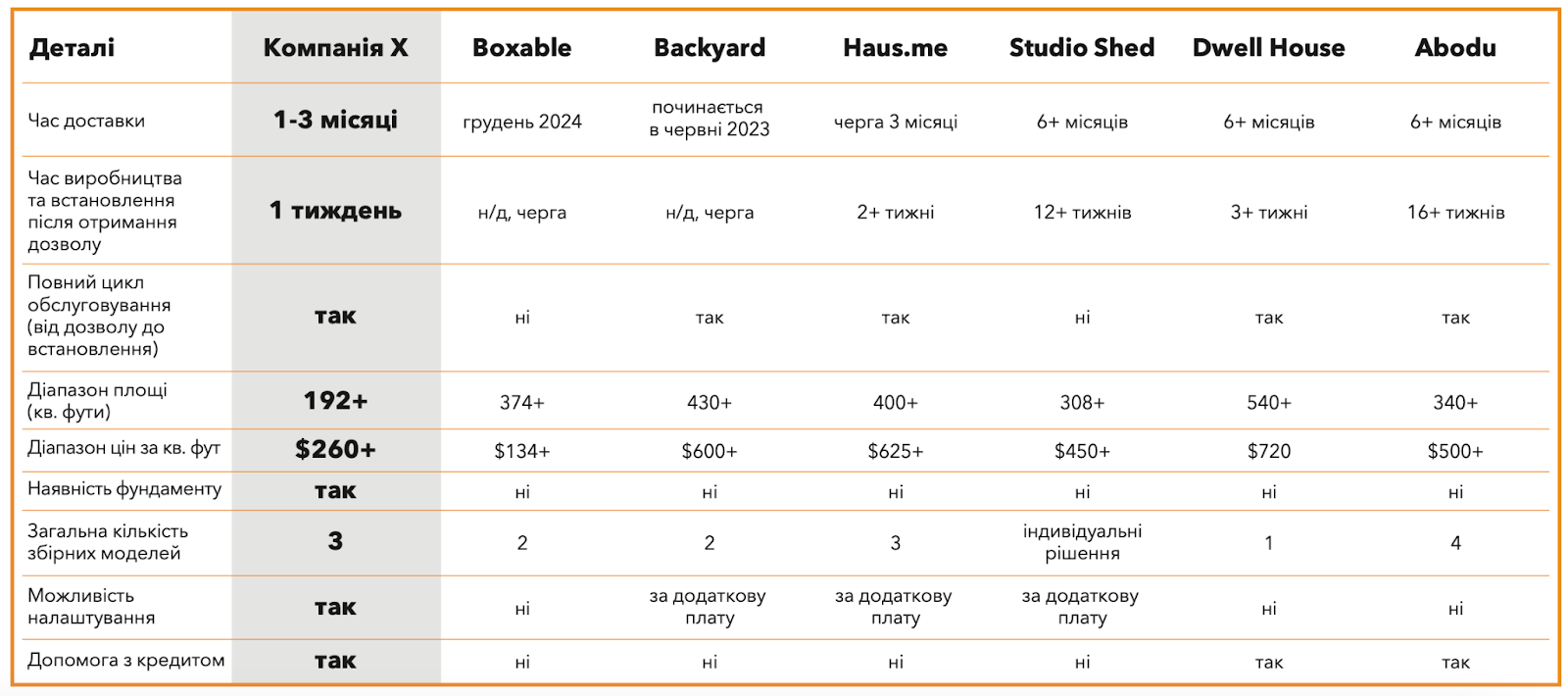

2. Анализ конкурентов

Здесь самое важное правильно определить до 10 основных критериев для сравнения и составить список из 5-6 ближайших к вам конкурентов. Для сбора информации обычно используют открытые источники в Google, а также сайты компаний и метод "Тайный покупатель".

Пример конкурентного анализа компании X

3. Экспертный опрос

Этот метод не только дает объективный взгляд со стороны, но и может подарить ценные инсайты, а также привлечь влиятельных советников и менторов. Желательно опросить от 5 до 10 экспертов, но даже мнение 3-х специалистов открыть новые горизонты для вашего проекта

Шаг 2. Упаковка бизнеса/проекта/идеи на языке инвестора

В венчурной индустрии уже несколько десятилетий существует определенная культура общения с профессиональными инвесторами. Важно понимать разницу между общением с венчурными капиталистами и успешными бизнесменами из традиционных отраслей, которые только начинают свой путь в качестве инвесторов. В первом случае вы будете конкурировать с множеством проектов (некоторые фонды получают до 30 сделок в день), что требует высокого уровня подготовки перед началом диалога.

Во втором случае процесс несколько проще, особенно если это инвестор из вашего круга общения, которого можно встретить, играя в гольф, на яхте, в сауне или даже в церкви. Здесь основную роль играют доверие, репутация и ваш заразительный энтузиазм с непоколебимой верой в достижение поставленных целей. Однако впереди еще два важных шага, которые нужно не упустить, чтобы довести сделку до финала.

Давайте разберем, что подразумевается под "упаковкой" на языке инвестора.

1. Teaser или executive summary, или blurb. Это краткое описание проекта, которое используется как первичное сообщение. Оно должно содержать ключевую информацию о проекте, чтобы инвестор мог быстро понять, интересно ли ему углубляться в детали. Другими словами, у вас есть несколько секунд, чтобы заинтересовать и продолжить диалог. К тизеру можно прилагать ссылку на one-pager, а питч-дек уже презентовать или отправлять по ситуации после подписания NDA (соглашение о неразглашении).

Например:

Перспективный Ed-Tech стартап с устойчивым 3-кратным годовым ростом доходов.

Краткое описание компании X (2-3 предложения)

Раунд Seed: $1,5M

Отрасли: Ed-Tech, социальное воздействие

Доходы: 2021 - $89k, 2022 - $265k, 2023 (8 месяцев) - $320k, прогноз на 2023 - $800k+

Рентабельность: более 70%

Регистрация: США

One-pager (ссылка)

Вебсайт (ссылка)

2. One-pager, то есть одностраничник. Я предпочитаю использовать комбинацию - тизер + one-pager. А питч-дек уже оставляется для встречи и устной презентации. В one-pager нужно компактно разместить самую презентабельную информацию о проекте и обязательно указать ключевые моменты для инвестора: прогнозируемые прибыли, в определенных случаях расчеты по возврату инвестиций, а также roadmap (дорожная карта), представляющая собой краткий обзор выполненных и предстоящих задач.

3. Питч-дек или презентация проекта. В культуре венчурного капитала уже давно сформировался определенный формат, который заменяет традиционный бизнес-план, но содержит все его основные компоненты. Следует помнить, что Pitch Deck в основном предназначен для устной презентации, а не для чтения. Это не реферат, поэтому его нельзя перегружать информацией. Оставляйте только самые важные моменты на слайдах, комбинируя их с инфографикой, которая удобна для чтения и визуального восприятия.

Шаг 3. Питчинг или презентация проекта

Даже опытному спикеру нужна подготовка к питчингу. Если у вас есть советники, прорепетируйте с ними. Или пригласите дружественного инвестора. Так вы придете на важную встречу гораздо более подготовленным.

Старайтесь уложиться в 15-20 минут. Это оставит больше времени на вопросы и ответы, сохранив динамику общения. Отвечайте кратко и по существу, не углубляясь в лишние детали.

Лично для меня серьезный красный флаг — когда предприниматель уклоняется от прямых ответов на конкретные вопросы. Особенно настораживает, если приходится несколько раз переспрашивать о таких базовых вещах, как доходы за последний период."

Также приведу здесь несколько примеров наиболее распространенных вопросов от инвесторов:

- Какова ваша стратегия выхода?

- Каков ваш MoM (Month-over-Month, месяц к месяцу) рост за последние полгода?

- Каковы ваши CAC (Customer Acquisition Cost, стоимость привлечения клиента) и другие показатели юнит-экономики?

- Опишите вашу конкурентную среду и самую большую угрозу.

- Каков текущий размер раунда и кто уже инвестировал?

- Запатентована ли ваша технология, есть ли защита интеллектуальной собственности (IP, Intellectual Property)?

Шаг 4. Закрытие сделки

Успешный питчинг — это только начало. Не спешите праздновать, впереди важный этап — закрытие сделки.

После подписания NDA (соглашение о неразглашении) инвестор получает доступ к Data Room (папка с данными) для детальной проверки документов. Но прежде чем открывать доступ к коммерческой информации, желательно выполнить проверку инвестора по процедуре KYC (Know Your Customer - знай своего клиента). Это поможет удостовериться в его личности и благонадежности.

Data Room: удобнее всего размещать на Google Диске или подобных сервисах с ограниченным доступом по email. Так проще, чем пересылать файлы по почте. Плюс, информацию можно структурировать по папкам:

- Legal: документы о регистрации компании, патенты, лицензии, контракты с ключевыми клиентами

- Financials: PnL, налоговые отчеты, финансовые прогнозы на 3-5 лет

- Presentation: питч-дек и другие презентационные материалы

- Тематические папки в зависимости от специфики бизнеса

Ключевой момент — подписание контракта, которому предшествуют переговоры и финальное согласование условий. Самый простой и стандартный для инновационных проектов тип инвестиционного контракта — это SAFE (Simple Agreement for Future Equity). Также встречаются конвертируемые займы (Convertible Notes), и реже — договоры на покупку акций компании, что более характерно для традиционных бизнесов.

Частые опасения предпринимателей — потеря контроля, размытие доли и активное вмешательство в операционную деятельность. Эти подводные камни легко обойти, если изначально составить грамотный инвестплан и согласовать с инвестором его права и формат отчетности (обычно раз в квартал).

Многое, конечно, зависит от личной симпатии к инвестору и бизнес-совместимости, ведь правильный партнер может стать настоящим катализатором роста: привлечь новых инвесторов, открыть двери к потенциальным клиентам, предложить ценные советы и даже поддержать проект дополнительными вложениями в критический момент."

В завершение, надеюсь, что эта пошаговая инструкция, основанная на собственном опыте и опыте партнеров, будет полезна и откроет новые перспективы для развития вашего бизнеса.