Блог | Як залучати інвестиції для бізнесів та ідей. Поетапна інструкція для підприємців

Віртуальний меморіал загиблих борців за українську незалежність: вшануйте Героїв хвилиною вашої уваги!

Залучення капіталу для зростання бізнесу – одна з найгарячіших тем серед підприємців сьогодні. Традиційно компанії переважно покладалися на власні кошти та кредити. Але ринок змінився, і тепер у нас є нові круті інструменти для розвитку.

Погляньте на гігантів, таких як Apple, Microsoft, Amazon чи Facebook. Колись вони були просто ідеями в "гаражах". А сьогодні? Вони правлять світом технологій!

Ці історії успіху показують, як нові підходи до фінансування можуть перетворити мрію на глобальний бізнес. Тепер у кожного підприємця є шанс повторити цей шлях, використовуючи сучасні можливості залучення капіталу.

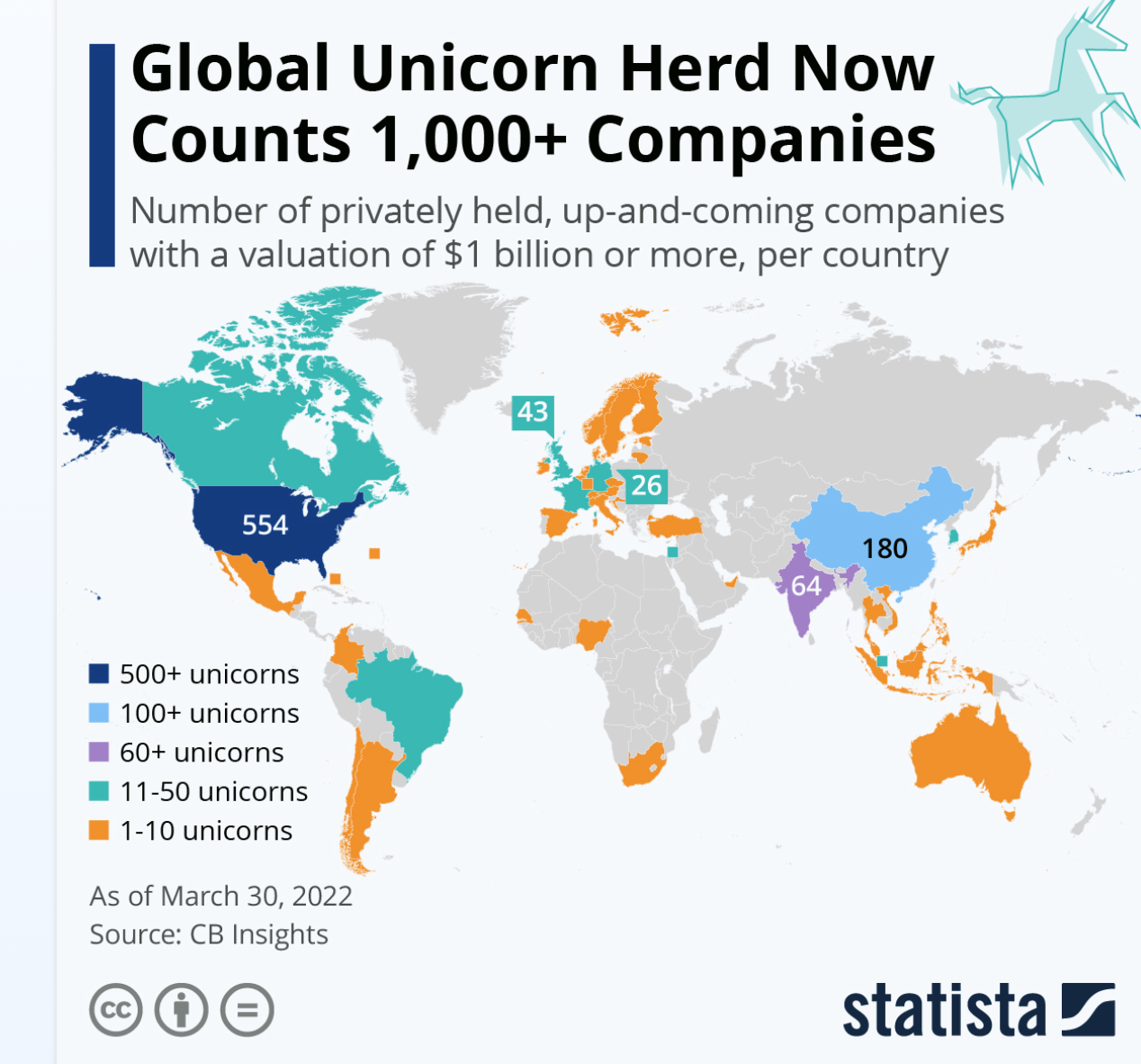

Для проєктів з потенціалом швидкого масштабування (особливо інноваційних) сформувалася ціла екосистема фандрейзингу. Вона включає професійні спільноти, інкубатори, акселератори, приватних інвесторів та венчурні фонди, які допомагають проєкту поступово зростати від одного інвестиційного раунду до іншого.

З початку 2000-х ми бачили, як інтернет, IT та комп'ютери прискорювали ринкові цикли. Тепер AI стає справжнім проривом, який змінить більшість сучасних бізнесів. Для підприємців інвестиційна грамотність стає ключовою навичкою, щоб не відстати від ринку.

Навіть якщо бізнес масштабується за допомогою франчайзингу, розуміння інвестиційних інструментів та культури спілкування з інвесторами й партнерами принесе користь. Адже у франчайзингу теж завжди є щось нове, що відповідає на незакриті потреби покупців.

Крок 1. Фандрейзинг-аудит: оцінюємо потенціал бізнесу/проєкту/ідеї

Часта помилка – недооцінка або переоцінка свого проєкту. Щоб уникнути цього, рекомендується на деякий час абстрагуватися від рутинних завдань, поглянути на справи свіжим оком і здійснити короткий аналіз "Де ми перебуваємо?". Цей аналіз повинен включати дослідження ринку, огляд конкурентного середовища та збір думок фахівців. Пам'ятайте, будь-який інвестор обов'язково запитає про конкурентне середовище – це ключова частина бізнес-плану та презентації проєкту (пітч-дека).

1. Аналіз ринку

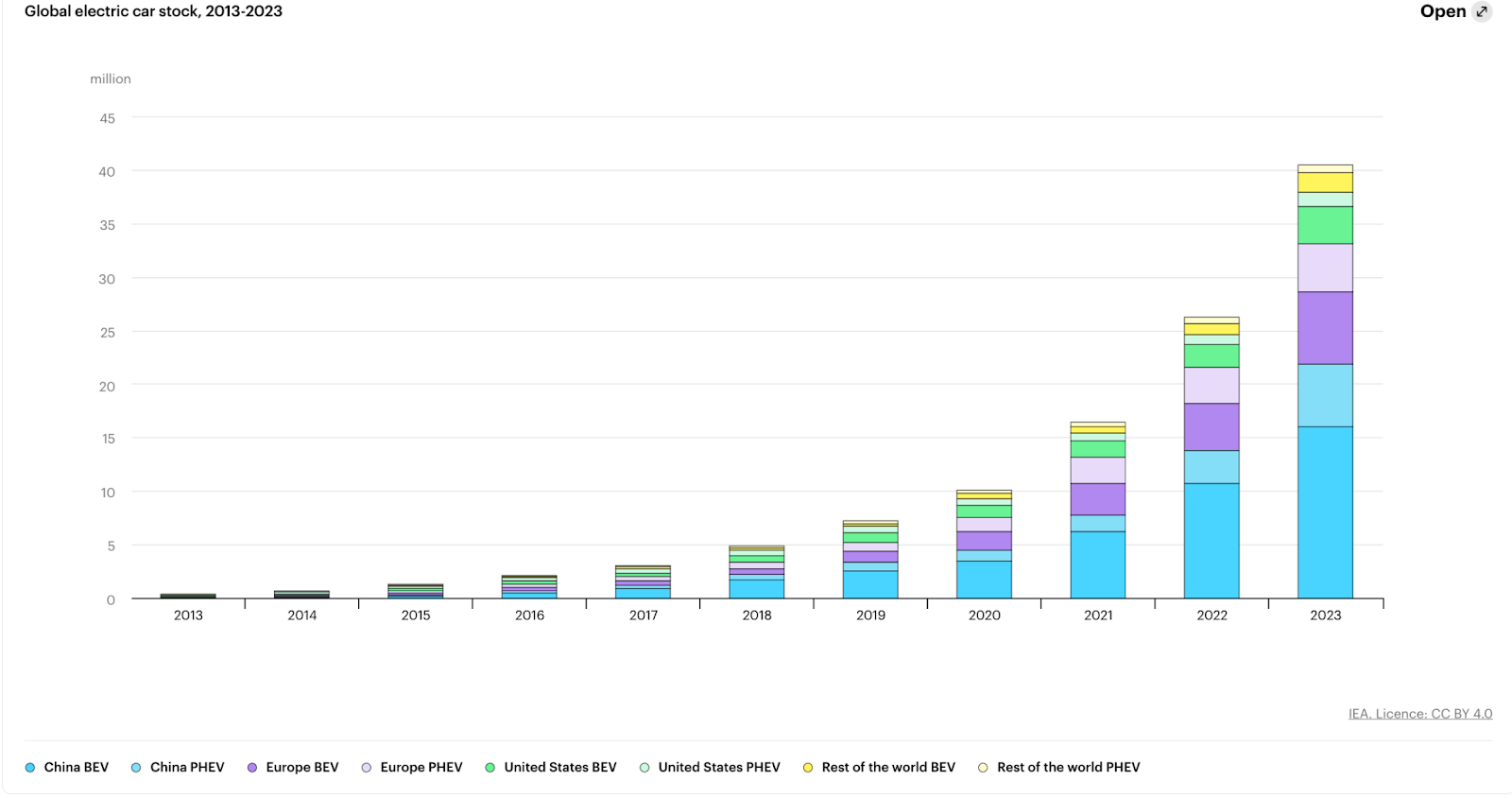

Щоб оцінити ринковий потенціал, знайдіть статистику по вашій галузі. Зверніть увагу на загальний обсяг ринку та прогноз середньорічного темпу зростання (CAGR).

Приклад: Очікуваний дохід від продажу електромобілів у світі – $623 млрд, з прогнозованим зростанням 9.8% на рік. Для порівняння, ринок комерційних дронів зростає на 7-27% щорічно. Якщо середньорічний темп зростання вашого ринку вищий за інфляцію, і чим вищий, тим краще – це сприятливий індикатор для розвитку бізнесу.

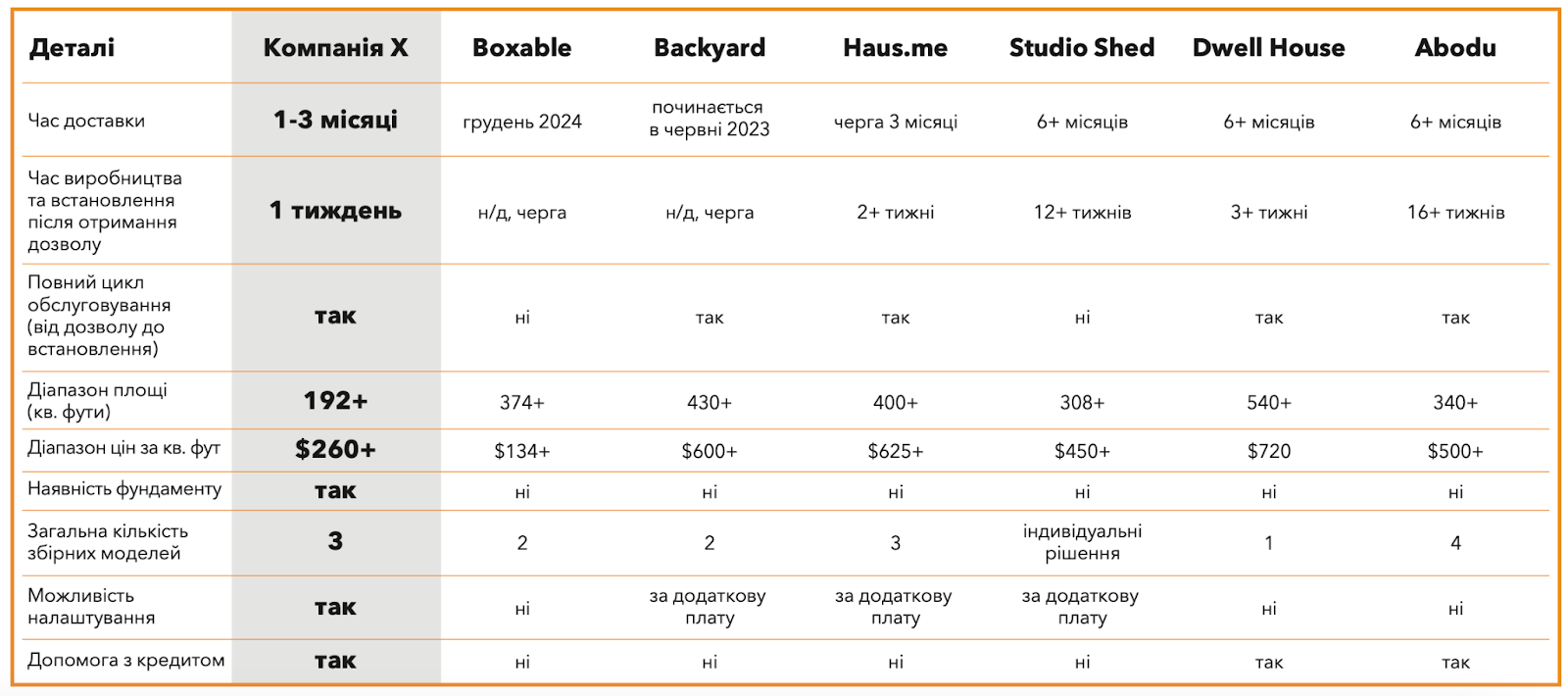

2. Аналіз конкурентів

Тут найважливіше правильно визначити до 10 основних критеріїв для порівняння та скласти перелік із 5-6 найближчих до вас конкурентів. Для збору інформації зазвичай використовують відкриті джерела в Google, а також сайти компаній і метод "Таємний покупець".

Приклад конкурентного аналізу компанії X

3. Експертне опитування

Цей метод не лише дає об'єктивний погляд з боку, але й може подарувати цінні інсайти, а також залучити впливових радників і менторів. Бажано опитати від 5 до 10 експертів, але навіть думка трьох спеціалістів може відкрити нові горизонти для вашого проєкту.

Крок 2. Упаковка бізнесу/проєкту/ідеї мовою інвестора

У венчурній індустрії вже кілька десятиліть існує певна культура спілкування з професійними інвесторами. Важливо розуміти різницю між спілкуванням з венчурними капіталістами та успішними бізнесменами з традиційних галузей, які тільки починають свій шлях як інвестори. У першому випадку ви конкуруватимете з безліччю проєктів (деякі фонди отримують до 30 пропозицій на день), що вимагає високого рівня підготовки до початку діалогу.

У другому випадку процес дещо простіший, особливо якщо це інвестор з вашого кола спілкування, якого можна зустріти, граючи в гольф, на яхті, в сауні чи навіть у церкві. Тут головну роль відіграють довіра, репутація та ваш заразливий ентузіазм з непохитною вірою в досягнення поставлених цілей. Однак попереду ще два важливі кроки, які потрібно не пропустити, щоб довести угоду до фіналу.

Розгляньмо детальніше, що мається на увазі під "упаковкою" мовою інвестора.

1. Тизер або виконавче резюме, або blurb. Це стисле описання проєкту, яке використовується як первинне повідомлення. Воно має містити ключову інформацію про проєкт, щоб інвестор міг швидко зрозуміти, чи цікаво йому заглиблюватися в деталі. Іншими словами, у вас є кілька секунд, щоб зацікавити і продовжити діалог. До тизера можна додавати посилання на one-pager, а пітч-дек вже презентувати або надсилати за ситуацією після підписання NDA (угода про нерозголошення).

Наприклад:

Перспективний Ed-Tech стартап зі стійким 3-кратним річним зростанням доходів.

Короткий опис компанії X (2-3 речення)

Раунд Seed: $1,5M

Галузі: Ed-Tech, соціальний вплив

Доходи: 2021 - $89k, 2022 - $265k, 2023 (8 місяців) - $320k, прогноз на 2023 - $800k+

Рентабельність: понад 70%

Реєстрація: США

One-pager (посилання)

Вебсайт (посилання)

2. One-pager, тобто односторінковик. Особисто я надаю перевагу використанню комбінації - тизер + one-pager. А пітч-дек вже залишається для зустрічі та усної презентації. У one-pager потрібно компактно розмістити найпрезентабельнішу інформацію про проєкт і обов'язково вказати ключові моменти для інвестора: прогнозовані прибутки, в певних випадках розрахунки щодо повернення інвестицій, а також roadmap (дорожня карта), що є коротким оглядом виконаних і майбутніх завдань.

3. Пітч-дек або презентація проєкту. У культурі венчурного капіталу вже давно сформувався певний формат, який замінює традиційний бізнес-план, але містить усі його основні компоненти. Слід пам'ятати, що Pitch Deck в основному призначений для усної презентації, а не для читання. Це не реферат, тому його не можна перевантажувати інформацією. Залишайте лише найважливіші моменти на слайдах, комбінуючи їх з інфографікою, яка зручна для читання та візуального сприйняття.

Крок 3. Пітчинг або презентація проєкту

Навіть досвідченому спікеру потрібна підготовка до пітчингу. Якщо у вас є радники, проведіть репетицію з ними. Або запросіть дружнього інвестора. Так ви прийдете на важливу зустріч набагато краще підготовленими.

Намагайтеся вкластися в 15-20 хвилин. Це залишить більше часу на запитання та відповіді, зберігаючи динаміку спілкування. Відповідайте коротко і по суті, не заглиблюючись у зайві деталі.

Особисто для мене серйозний червоний прапорець — коли підприємець ухиляється від прямих відповідей на конкретні запитання. Особливо насторожує, якщо доводиться кілька разів перепитувати про такі базові речі, як доходи за останній період.

Також наведу тут кілька прикладів найпоширеніших запитань від інвесторів:

- Яка ваша стратегія виходу?

- Який ваш MoM (Month-over-Month, місяць до місяця) ріст за останні півроку?

- Які ваші CAC (Customer Acquisition Cost, вартість залучення клієнта) та інші показники юніт-економіки?

- Опишіть ваше конкурентне середовище та найбільшу загрозу.

- Який поточний розмір раунду і хто вже інвестував?

- Чи запатентована ваша технологія, чи є захист інтелектуальної власності (IP, Intellectual Property)?

Крок 4. Закриття угоди

Успішний пітчинг — це лише початок. Не поспішайте святкувати, попереду важливий етап — закриття угоди.

Після підписання NDA (угода про нерозголошення) інвестор отримує доступ до Data Room (папка з даними) для детальної перевірки документів. Але перш ніж відкривати доступ до комерційної інформації, бажано виконати перевірку інвестора за процедурою KYC (Know Your Customer - знай свого клієнта). Це допоможе переконатися в його особі та благонадійності.

Data Room: найзручніше розміщувати на Google Диску або подібних сервісах з обмеженим доступом за email. Так простіше, ніж пересилати файли поштою. Плюс, інформацію можна структурувати за папками:

- Legal: документи про реєстрацію компанії, патенти, ліцензії, контракти з ключовими клієнтами

- Financials: PnL, податкові звіти, фінансові прогнози на 3-5 років

- Presentation: пітч-дек та інші презентаційні матеріали

- Тематичні папки залежно від специфіки бізнесу

Ключовий момент — підписання контракту, якому передують переговори та фінальне узгодження умов. Найпростіший і стандартний для інноваційних проєктів тип інвестиційного контракту — це SAFE (Simple Agreement for Future Equity). Також зустрічаються конвертовані позики (Convertible Notes), і рідше — договори на купівлю акцій компанії, що більш характерно для традиційних бізнесів.

Часті побоювання підприємців — втрата контролю, розмиття долі компанії та активне втручання в операційну діяльність. Ці підводні камені легко обійти, якщо спочатку скласти грамотний інвестплан і узгодити з інвестором його права та формат звітності (зазвичай раз на квартал).

Багато, звісно, залежить від особистої симпатії до інвестора та бізнес-сумісності, адже правильний партнер може стати справжнім каталізатором зростання: залучити нових інвесторів, відкрити двері до потенційних клієнтів, запропонувати цінні поради і навіть підтримати проєкт додатковими вкладеннями в критичний момент.

На завершення, сподіваюся, що ця покрокова інструкція, заснована на власному досвіді та досвіді партнерів, буде корисною і відкриє нові перспективи для розвитку вашого бізнесу.